(過去記事です)

2018年アメリカの確定申告(Tax Return)を終えました。

今年は大きな痛手となる確定申告でした。

2018年アメリカの確定申告

アメリカの確定申告の期限は4月15日です。4月15日が日曜日、16日が emancipation day で holiday に当たるので、4月17日にチェックを投函すればギリギリセーフです。

アメリカの確定申告は Tax Return と呼ばれていますが、これは確定申告をすると殆どの人がお金が戻ってくるからです。

我が家も数年前までは毎年戻ってきてたんですけどね。

ブログを始めてからはお金を払うほうになってしまいました。

今年はカリフォルニア州に303㌦、連邦(federal)に3200㌦弱を支払わなければなりません。毎月やっとこさ暮らしているってのに、どゆこと?

本来なら、これに会計士への支払い600㌦も加わりますが、お隣さんの90歳のベテラン現役会計士に頼んだので支払わずに済みました。お隣さんは高齢なので、旦那がいつも家回りの面倒を見ています。持ちつ持たれつ。お礼にディナーをご馳走しようと思います。

税金の納入ですが、分割支払いもできます。フォーム 9465 Installment Agreement Request を提出します。我が家は4回の分割にしようか一括にしようかまだ悩んでいます。

ブログに計上した経費

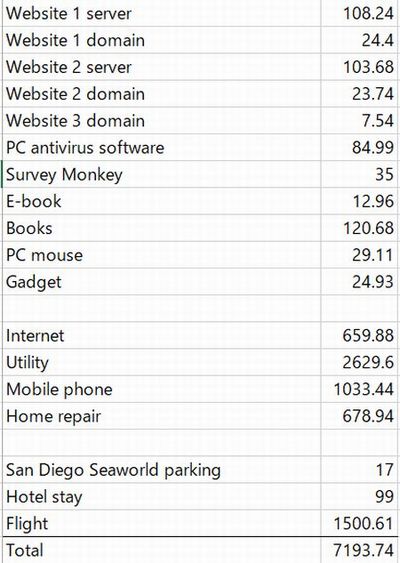

ブログに計上した経費は合計7193.74㌦でした。

書籍代やアンケート代、インターネット代はもちろんブログ経費として計上できます。

ホームオフィス扱いなのでインターネット、スマホ、家の修理代も計上できました。

サンディエゴシーワルドに行った時の駐車代(チケット代は無料だった)、ホテルの滞在費、日本へのフライト代も計上しました。これらはブログに書くことで経費として計上できます。

もうあれだな、日本帰国の際にビジネスクラス乗った方が良かったなこれは。でも本人分しか計上できないからねぇ。

7000㌦も経費計上したのに、これでも税金でちゃうってどういうこと?

アメリカ在住、日本のアフィリエイトの報酬はどうする?

今回は2017年にアフィリエイト収入とクラウド翻訳料が少し発生したので、アドセンスと一緒に申告しました。

日本在住の方は、副業でアフィリエイト収益(収入から経費を引いた額)が20万以上あったら申告の義務があります。専業だったら36万以上で申告の義務が発生します。

では海外在住の人はどうすればいいのでしょうか?

私のように国際結婚して海外に住んでいる人は海外転出届を出しているでしょうから非居住者扱いとなります。非居住者の場合、アフィリエイト収入は日本では非課税となり、居住国で確定申告することになります。

非居住者であっても国内源泉所得がある人は申告が必要です。国内源泉所得とは「国内にある資産の運用、保有若しくは譲渡により生ずる」所得(所得所得税法第161条1号)となっていますので、アフィリエイトはこれに該当しません。

日本では上記の通り、20万または36万未満なら申告は必要ありませんが 、アメリカの場合はまたアメリカの税法にしたがって申告しなければなりません。

日本で得た収入は円なので、期末での為替レート(銀行の12月最終営業日の為替レート)により円換算すれば良いそうです。

日本で得たアフィ収入だから、アメリカ側にはバレないんじゃね?とか思わないほうがいいです。過去に遡って調べられます。

たとえば三菱東京UFJでは海外在住のオンラインバンキング利用に米国の税申告番号か社会保障番号の入力が必須になりました。日本の銀行口座に入金されたアフィ収入について聞かれたら一発アウトですので、上記金額以上のアドセンス&アフィ収入があったら必ず申告しましょう。他の銀行に入金されてもマイナンバーで紐づけされるようになったので調べれば分かります。

日本などアメリカ国外に1万ドル以上資産がある方はFBARを忘れずに

意外に忘れがちですが、アメリカ国民、アメリカ居住者(永住権保持者)は、世界のどこにいても本国アメリカへの確定申告が毎年義務付けられています。

また、1月1日から12月31日のあいだに国外の金融資産が一瞬でも1万ドル以上になった人は、FBARの申告が必要です。(4月15日まで)

違反すると預金額の半分または12万ドルのどちらか大きい方を罰金として徴収されます。

ドル換算で1万ドルですので、IRAの通貨換算に従いましょう。

FBARについては、こちらのサイトが詳しく解説なさっています。

アメリカ在住者は避けては通れない!FBAR申請フォームの書き方解説 | Hello World!

IRAで所得税控除

最初に出された税金は連邦税が3600㌦くらいと言われました。そのため、急きょNavy FederalのIRA(個人年金制度、アイラと呼びます)に4000㌦入れました。その結果、3600㌦から3200㌦くらいまで下がりました。

IRAは1人につき5500㌦まで年間入れることができます。また、12月末までではなく、確定申告の期限までに入れれば前年度の所得税控除に利用することができます。

IRAを開いたものの途中で旦那がバイトを辞めたので入金する余裕がなくなり、去年は1500㌦までしか入れてなかったのですが、所得税控除のために4000㌦追加入金しました。

IRAには Roth IRA と Traditional IRA の二種類あります。こちらのページで詳しく解説されています。

Roth IRAとTraditional IRA どちらを選ぶ? – アメリカ暮らしのファイナンシャル・プラニング Smart&Responsible

1万ドルくらいまで引き上げられるという話も上がっているようです。そうなるといいなぁ。